Kapitalanlage & Sicherungsinstrumente bei der reinen Beitragszusage

Die Beteiligung der Sozialpartner bei der Ausgestaltung der reinen Beitragszusage (rBZ) umfasst neben der Auswahl und Kalibrierung der Sicherungsinstrumente zur Begrenzung der Volatilität des Versorgungskapitals und der lebenslangen Zahlungen auch die Kapitalanlage.

Im Rahmen der gesetzlichen Vorgaben müssen die Sozialpartner Entscheidungen treffen über die Kapitalanlagerisiken, die sie bereit sind einzugehen. Zudem müssen sie den Grad der Volatilität der Leistungen festlegen, den sie zu akzeptieren bereit sind. Konkret müssen sie dazu stets die spezifische Situation sowie die Bedürfnisse ihrer Klientel, also der Arbeitnehmer und Arbeitgeber, im Blick behalten. So sind Rentenkürzungen in einer Branche mit einem hohen Versorgungsgrad vielleicht eher zu verkraften, als in Branchen mit einem geringeren Versorgungsgrad.

Für eine fundierte Entscheidung benötigen sie ein ausreichendes Verständnis über die Wirkungsweise der Sicherungsinstrumente, insbesondere im Zusammenspiel mit verschiedenen (unterschiedlich risikobehafteten) Kapitalanlagestrategien.

Kapitalanlage & Sicherungsinstrumente

Die Sicherungsinstrumente (implizite, explizite Puffer sowie eine Glättung der Kursverläufe) habe ich in meinem Beitrag „Sicherheit statt Garantie“ erläutert und quantitativ analysiert. Und Inhalt meines letzten Beitrags „Kapitalanlage bei der reinen Beitragszusage“ waren die gesetzlichen Regelungen zur Kapitalanlage und des Risikomanagements bei der rBZ. Am Ende des Beitrags habe ich, auf Basis von Modellrechnungen, Schwankungen der Leistungen und mittlere Startrenten für zwei Kapitalanlagestrategien miteinander verglichen.

In weiteren Modellrechnungen haben wir zum einen eine dritte Kapitalanlagestrategie eingeführt, die die Regelungen mit Blick auf das Risiko weitgehend ausreizt. Zum anderen haben wir für alle drei Portfolios die Wirkung der Sicherungsinstrumente untersucht und miteinander verglichen.

Musterportfolios

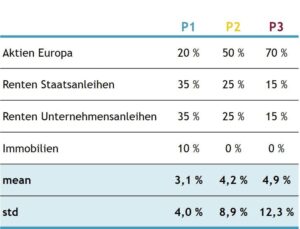

Wir betrachten drei Portfolios (P1, P2, P3) in denen die vier Assetklassen Aktien, Staatsanleihen, Unternehmensanleihen sowie Immobilien unterschiedlich allokiert sind. Die Kapitalanlagestrategie erhält im Projektionsverlauf die jeweiligen Anteile der Assetklassen in den einzelnen Portfolios.

Einen Überblick über die Zusammensetzung der Portfolios sowie über die erwarteten durchschnittlichen Renditen und die Standardabweichungen der Verteilungen gibt die folgende Grafik.

Kapitalanlage reine Beitragszusage

Modellrechnungen ohne Sicherungsmaßnahmen

Für die Portfolios haben wir wieder Projektionsrechnungen auf Basis eines stochastischen Kapitalmarkts für einen Musterbestand und eine fiktive reine Beitragszusage durchgeführt. Zunächst ohne Maßnahmen zur Begrenzung der Volatilität. Der Vergleich der Ergebnisse belegt und quantifiziert die erwarteten Effekte: Rentenkürzungen kommen für P2 im Mittel doppelt und für P3 ungefähr dreimal so häufig vor wie für P1. Rentenerhöhungen treten 2,5 bzw. 3,5 mal häufiger auf.

In vielen Pfaden folgen auf Rentenkürzungen später Rentenerhöhungen (und umgekehrt), so dass sich die Effekte häufig ausgleichen. Daher ist weniger die Anzahl oder die Höhe einzelner Kürzungen bzw. Erhöhungen interessant, sondern der Verlauf der Rentenhöhe über die Leistungsdauer. Zur Quantifizierung vergleichen wir die durchschnittliche Startrente (über alle Leistungsempfänger) mit der durchschnittlichen Rente nach 20 Rentenjahren, mitteln die Differenz über alle Pfade und berechnen daraus eine durchschnittliche jährliche Rentendynamik.

Für die drei Portfolios ergeben sich so Rentendynamiken in Höhe von 0,6; 1,6 bzw. 2,2 %. Zudem werden im Mittel (über 1.000 Kapitalmarktszenarien) für P2 20 % und für P3 40 % höhere Startrenten als für P1 erreicht. Demgegenüber ist die Gefahr, dass es zu einer negativen Rentendynamik für P3 um 20 % und für P2 um 10 % höher als für P1.

Modellrechnungen mit impliziten Puffern

Bei den Sicherungsinstrumenten betrachten wir die Bildung eines impliziten Puffers durch die Wahl eines vorsichtigen Verrentungszinses (§ 37 (2) PFAV). Bei einem Rechnungszins in Höhe von 3,0 % wählen wir (zunächst) einen vorsichtigen Verrentungszins in Höhe von 2,5 %.

Durch diese Maßnahme verringern sich die mittleren Startrenten um 5,4 % (unabhängig vom Portfolio). Für P1 bewirkt die Maßnahme eine signifikante Verminderung der Anzahl der mittleren Rentenkürzungen um ca. 60 %. Für P2 jedoch fällt die Verminderung nur noch gering (ca. 17 %) und für P3 noch geringer aus (ca. 10 %). Für die drei Portfolios ergeben sich insgesamt höhere Rentendynamiken in Höhe von 1,0; 1,9 bzw. 2,6 %.

Ein noch vorsichtigerer Ansatz des Verrentungszinses in Höhe von 2,0 % (einhergehend mit einer Verminderung der mittleren Startrenten um knapp 11 %) zeigt auch für P2 eine signifikante Wirkung im Sinne einer Minderung der durchschnittlichen Anzahl der Rentenkürzungen um ca. 30 % und für P3 um immerhin noch ca. 18 %. Eine weitere Verminderung des Verrentungszinses würde den Effekt wahrscheinlich noch steigern, wäre jedoch mit Blick auf die (geringeren) Startrenten nur noch schwer vertretbar.

Fazit

Im Ergebnis zeigt sich, dass die Wirkung des Instruments der impliziten Puffer in Abhängigkeit von der Portfoliostruktur sehr unterschiedlich ausfällt und bei riskanterer Kapitalanlagestrategie schnell an ihre Grenzen stößt. Wichtig ist daher eine sehr feine Abstimmung der Kapitalanlage und der Sicherungsinstrumente, stets mit Blick auf die Bedürfnisse der jeweiligen Branche.