Reform der Zinszusatzreserve – Zinsentwicklung und Konsequenzen

In Reform der Zinszusatzreserve – wie alles begann haben wir die mit Ende 2018 erfolgte Änderung zum Anlass genommen, die Einführung der Zinszusatzreserve zu rekapitulieren. Im Folgenden wollen wir uns mit der Zinsentwicklung in den Folgejahren und den Konsequenzen daraus beschäftigen.

Zinsentwicklung

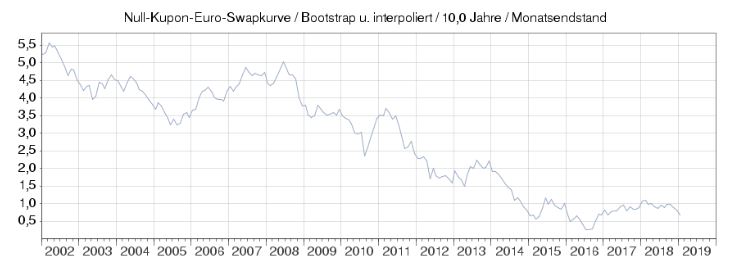

Während die Zinszusatzreserve im Jahr 2011 als aufsichtsrechtliche Maßnahme für ein niedriges Zinsniveau eingeführt wurde, hat die tatsächliche Zinsentwicklung in den folgenden Jahren alle betrachteten Worst-Case-Szenarien in den Schatten gestellt. In den beiden folgenden Graphiken werden Zeitreihen von Zinssätzen gezeigt, nominelle und reale Zinssätze – unter Berücksichtigung der Inflationsrate – jeweils für 10-jährige Laufzeiten.

Quelle: Deutsche Bundesbank

Die erste Graphik stellt die reale Verzinsung deutscher Staatsanleihen über einen Zeitraum von etwa 30 Jahren dar und zeigt seit 2012 durchgängig negative Werte.

Die zweite Graphik zeigt die Datenbasis für den Referenzzins, sie zeigt die monatlichen Endwerte der Zero-coupon Swaps – seit dem Jahr 2002.

… und die Folgen

Mit den fallenden Werten für die Zero-coupon Swaps sind – seit 2011 – auch die Werte für den Referenzzins gesunken und die Zinszusatzreserven entsprechend angewachsen. Die folgende Tabelle zeigt die Entwicklung des Referenzzinses und der Zinszusatzreserve – akkumuliert über die gesamte Lebensversicherungsbranche – aus dem Bericht des BMF zur Evaluierung des Lebensversicherungsreformgesetzes, Juni 2018.

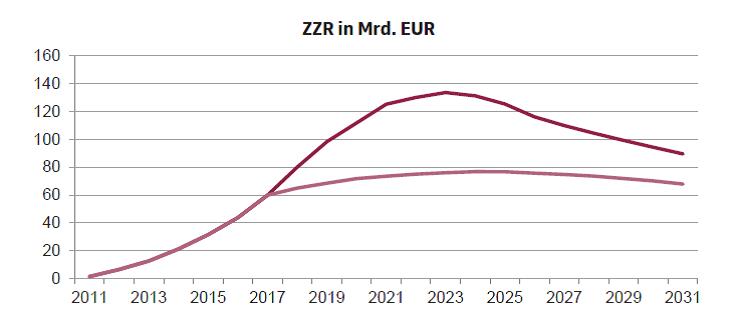

In dem Bericht des BMF wird auch die Situation im anhaltenden Niedrigzinsumfeld – Seitwärtsszenario – betrachtet.

Hält das Niedrigzinsumfeld an, würde bis 2023 die Zinszusatzreserve weiter stark wachsen und ab 2024 in erheblichen Tranchen wieder aufgelöst. Dies hätte zur Folge, dass in den Jahren ab 2024 die Zinsgarantien deutlich überfinanziert wären; denn die Kapitalerträge sind noch vergleichsweise hoch. Die Entwicklung der Zinszusatzreserve sollte besser darauf abgestimmt werden, in welchem Umfang die Zinsgarantien nicht mehr durch Kapitalerträge finanziert werden können.

Die folgende Graphik des GDV stellt eine Projektion auf der Grundlage des Seitwärtsszenario dar. (Im Seitwärtsszenario werden die zuletzt beobachteten Werte für die Zero-coupon Swaps konstant fortgeschrieben.)

Quelle: GDV

Die dunkle Linie zeigt die projizierte Entwicklung der Zinszusatzreserve, wie im Bericht des BMF angeführt, ist rund um das Jahr 2023 ein „Buckel“ zu sehen, der die „Überfinanzierung“ zeigt. Zusätzlich wird mit der darunter liegenden helleren Linie ein angemessenerer Auf- und Abbau der Zinszusatzreserve gegenübergestellt.

Storno- und Kapitalwahlwahrscheinlichkeiten

Vor diesem Hintergrund hat sich der DAV schon seit längerer Zeit um eine Reform der Zinszusatzreserve bemüht und eine Arbeitsgruppe zur Erstellung von Vorschlägen für eine Neuregelung eingerichtet. Bei der Suche nach Möglichkeiten für eine Anpassung wurden auch geänderte Ansätze für die Rechnungsgrundlagen in Betracht gezogen, insbesondere auch der Ansatz von Storno- und Kapitalwahlwahrscheinlichkeiten – abweichend von der Vorgabe im DAV-Ergebnisbericht Finanzierung und Gegenfinanzierung einer Zinszusatzreserve (2011) . Dazu veröffentlichte die Bafin am 16. Oktober eine Verlautbarung mit dem Titel Rekalibrierung der Zinszusatzreserve bzw. der Zinsverstärkung, 16. Oktober 2015.

Aufgrund der anhaltend niedrigen Zinsen nehmen die Belastungen für die Lebensversicherer im Hinblick auf den Aufbau der Zinszusatzreserve für den Neubestand und die Dotierung der Zinsverstärkung der Deckungsrückstellung für den Altbestand weiter zu.

Die BaFin nutzt daher die Spielräume auf untergesetzlicher Ebene aus, um den Lebensversicherern den Aufbau der Zinszusatzreserve sowie die Dotierung der Zinsverstärkung zu erleichtern: Bereits für das laufende Jahr räumt sie ihnen die Möglichkeit ein, bei der Berechnung Storno- und Kapitalwahlwahrscheinlichkeiten realitätsnäher zu berücksichtigen.

Für den Altbestand müssen die Versicherer bei der BaFin eine Genehmigung entsprechender Änderungen des Geschäftsplans beantragen. Für den Neubestand hat der Verantwortliche Aktuar in seinem Erläuterungsbericht zu begründen, warum der gewählte Ansatz zur Ermittlung der Storno- und Kapitalwahlwahrscheinlichkeiten angemessen ist.

Im Anschluss wurde der DAV-Ergebnisbericht Finanzierung und Gegenfinanzierung einer Zinszusatzreserve (2011) von der DAV zurückgezogen.

Bemühen um Neuregelung

Die von der DAV eingerichtete Arbeitsgruppe zur Erstellung von Vorschlägen für eine Neuregelung untersuchte ein breites Set möglicher Szenarien für die Zinsentwicklung. Darauf aufsetzend schlug sie vor, das bestehende Verfahren zu verfeinern – insbesondere die Bestimmung des Referenzzinses. Zum einen zeigte sich, dass die Berücksichtigung der Zinsentwicklung über den 10-jährigen mittleren Zinssatz im Kontext volatilerer Zinsen nicht ausreicht, vielmehr erschien es angemessen, auch kurzfristigere Entwicklungen der Zinsen verstärkt einfließen zu lassen. Zum anderen wurde vorgeschlagen die Änderung des Referenzzinses – und damit die Änderung der Zinszusatzreserve – von einem Bilanztermin zum nächsten Bilanztermin zu begrenzen. Dies wurde mit einem Korridor um den Referenzzins aus dem Vorjahr veranschaulicht, worauf hin sich der Name Korridormethode etabliert hat.

Die erarbeiteten Vorschläge wurden im Herbst 2018 aufgegriffen und der Änderung der Deckungsrückstellungsverordnung zugrunde gelegt. Im folgenden Beitrag „Reform der Zinszusatzreserve – Neuregelung„ wollen wir die neuen Regelungen – gültig ab 23.10.2018 – betrachten.