El futuro de la venta de seguros

«Hola, Sr. Kaiser», ¿lo recuerda? Durante más de cuatro décadas (1972 – 2009), la figura publicitaria de Hamburg-Mannheimer (ahora Ergo) dio forma a la imagen estereotipada del encantador agente de seguros apareciendo regularmente en las pantallas de los hogares alemanes.

El Sr. Kaiser encarna al clásico agente que asesora personalmente a sus clientes en materia de seguros directamente en el lugar y que ya es reconocido por los niños en la calle. Simboliza así la proximidad, las relaciones duraderas con los clientes y el contacto personal con ellos.

Hoy en día, el Sr. Kaiser se encontraría con requisitos totalmente nuevos, porque el mundo de la venta de seguros ha cambiado mucho desde entonces y seguirá haciéndolo. Pero, ¿cómo cambiará exactamente su papel? ¿Cómo lo respaldarán las nuevas tecnologías y soluciones digitales, o incluso lo reemplazarán? En este artículo, analizamos el apasionante futuro de la venta de seguros.

El cliente quiere flexibilidad: la venta de seguros se está volviendo híbrida

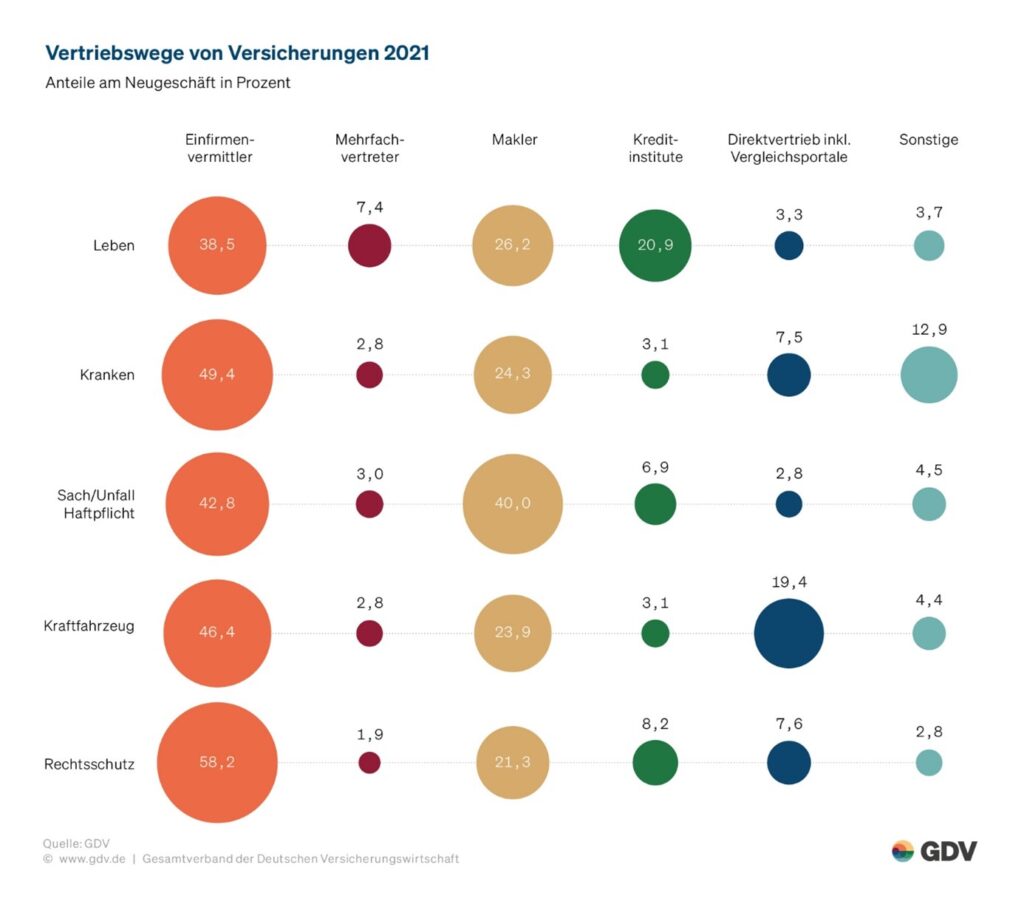

La suposición de que la venta a través de un intermediario «se extinguiría» se ha invocado durante mucho tiempo, pero aún no se ha materializado. Un vistazo a las estadísticas actuales sobre canales de venta de la Asociación Alemana de Seguros (GDV) muestra que la venta a través de intermediarios sigue siendo el canal de venta dominante en todas las líneas de negocio. Sin embargo, esto no debe ocultar el hecho de que las ponderaciones están cambiando y los elementos de la venta directa o en línea se están abriendo paso poco a poco en los canales de venta clásicos. Los límites se difuminan y, en el mejor de los casos, ni siquiera son visibles o perceptibles en el sentido del cliente. Porque el recorrido del cliente actual es híbrido: eso significa que los clientes cambian de canal en función de sus preocupaciones, o al menos quieren hacerlo. En la práctica, sin embargo, las cosas suelen ser bastante diferentes, y los procesos engorrosos y las interrupciones involuntarias de los medios suelen ser la norma más que la excepción. Lo que queda son clientes insatisfechos que sienten que no se les atiende o que no se les atiende lo suficientemente bien.

Estadísticas de los canales de venta de la Asociación Alemana de Seguros.

El riesgo de pérdida de clientes sigue siendo manejable, ya que los asegurados potenciales siguen enfrentándose a este tipo de experiencias de cliente en la mayoría de las aseguradoras tradicionales. Las aseguradoras siguen confiando mucho en los canales de venta tradicionales y fijos y separan estrictamente las ventas en línea de los demás canales de venta. Hoy en día, los clientes tienen que tomar una decisión: el contacto personal o la tramitación en autoservicio a través de ofertas digitales como los portales de clientes. Sin embargo, las aseguradoras no podrán mantener esta estrategia durante mucho más tiempo. Otros sectores llevan años demostrando cómo puede funcionar un recorrido del cliente híbrido y bien engranado, y también están marcando pautas para el sector de los seguros. Las nuevas aseguradoras digitales del mercado han reconocido esta laguna y son pioneras en la venta orientada al cliente más allá del mundo analógico, con procesos digitales sencillos pero aún así personales.

¿El Sr. Kaiser solo como bot? Pruebas con IA Chat-GPT

La aseguradora digital Lemonade, por ejemplo, se ha fijado como misión facilitar al máximo la contratación de seguros. Y eso gusta mucho a los clientes: «@Lemonade_Inc ha sido el seguro más fácil que he contratado. ¡¡¡Las compañías de seguros “tradicionales” tienen que dar un paso hacia el siglo actual!!!», se cita a un cliente en la página web. Un papel importante en este proceso lo desempeña Maya, un chatbot de Lemonade que guía a los clientes potenciales a través del proceso de cierre con unas sencillas preguntas. Pero los chatbots o bots de voz también se están abriendo camino cada vez más en el recorrido digital del cliente de las aseguradoras establecidas y ofrecen a los clientes la oportunidad de recibir respuestas rápidas a sus preguntas sobre los productos de seguros.

Según el comunicado de prensa del 30 de marzo de 2023, Helvetia Suiza tiene incluso en funcionamiento un chatbot que utiliza la IA generativa Chat-GPT para responder a las preguntas. El servicio es aún experimental, pero a largo plazo debería simplificar el acceso a los productos de seguros y pensiones. Para poder utilizar chatbots o bots de voz basados en la IA no solo para responder a las consultas de los clientes, sino también para ofrecer asesoramiento real sobre un producto de seguros, aún deben aclararse cuestiones relativas a la conformidad jurídica de las declaraciones de la IA. Habrá más casos de uso apasionantes para la IA generativa en un futuro próximo. No sustituirá al intermediario, pero podrá apoyarle significativamente en el proceso de asesoramiento.

La proximidad al cliente significa hoy estar donde el cliente interactúa

Con la evolución hacia el cliente híbrido, se observa otra tendencia que cambiará las ventas en el futuro. La regionalidad que solía ser la propuesta única de venta (USP) de los canales de venta clásicos, está perdiendo importancia. En el futuro, la proximidad a los clientes también significará estar disponible y, sobre todo, presente en sus dispositivos terminales. Si los clientes ya no acuden a la agencia o los mediadores ya no van a sus casas, se necesitan otros medios para identificar los cambios en las necesidades y en las situaciones vitales.

En el futuro, el asesoramiento significará más que nunca conocer a los clientes, identificar las razones del contacto y descubrir así nuevas necesidades.

Conozca a su cliente – Visión de 360 grados del cliente

Para ello es indispensable disponer de la información adecuada sobre los clientes. En un estudio de PwC y Versicherungsforen Leipzig, el 47 % de los expertos en seguros encuestados afirmaron que no disponían de datos suficientes para crear experiencias de cliente individuales (fuente: PwC/Versicherungsforen Leipzig, estudio «Die Zukunft des Kundenmanagements», 2020). Sin embargo, un vistazo a la práctica demuestra que las aseguradoras ya disponen de muchos datos, pero no se consolidan ni se utilizan adecuadamente. Una visión de 360 grados de los clientes hace necesario encajar los datos y los sistemas. Una base de datos central de clientes en la que se almacene toda la información sobre los clientes y que pueda ser consultada por todos los empleados es el todo para las ventas del mañana. Hoy en día, esta visión no está presente en gran medida en las compañías de seguros. Los entornos de sistemas heterogéneos se citan a menudo como un reto relevante en este sentido.

El concepto de la Siguiente Mejor Acción

Gracias al conocimiento de sus propios clientes, las soluciones inteligentes de asesoramiento y apoyo a las ventas que siguen el concepto de Siguiente Mejor Acción (NBA) son cada vez mejores y ofrecen tanto al socio comercial como a las unidades de apoyo a las ventas una verdadera ayuda en el proceso de asesoramiento. Se trata de un enfoque de comunicación en el que, a partir del análisis de los datos históricos de los clientes mediante IA, se determina y sugiere la «siguiente mejor acción», es decir, la siguiente mejor opción de actuación para los respectivos actores. La asistencia técnica desempeñará un papel importante en la venta. La información sincronizada sobre los clientes hace posible un enfoque y una interacción mucho más personales, tanto a través de las soluciones de autoservicio como a través de los contactos personales. De este modo, pueden concentrarse más en la atención individual al cliente y trabajar con mayor eficacia. En un contexto de crecientes problemas con la nueva generación de intermediarios, se trata de una reacción importante a la escasez existente de trabajadores cualificados en el sector de las ventas.

Sin embargo, la transformación digital por sí sola no basta para hacer frente a los retos del futuro. Además, las aseguradoras también deben trabajar en la organización y romper los silos existentes. Necesitan estructuras en las que los empleados de las distintas áreas que aportan valor -como marketing, ventas, atención al cliente e informática- colaboren estrechamente y compartan información para garantizar un enfoque uniforme de la experiencia del cliente. Por tanto, en el futuro, todas las actividades deberán redundar en el recorrido del cliente y en su satisfacción, y no limitarse a optimizar los procesos de los distintos departamentos. Un mundo nuevo para nuestro Sr. Kaiser, pero en el que se afianzará rápidamente con el apoyo adecuado de socios informáticos competentes con enfoques de soluciones holísticas.